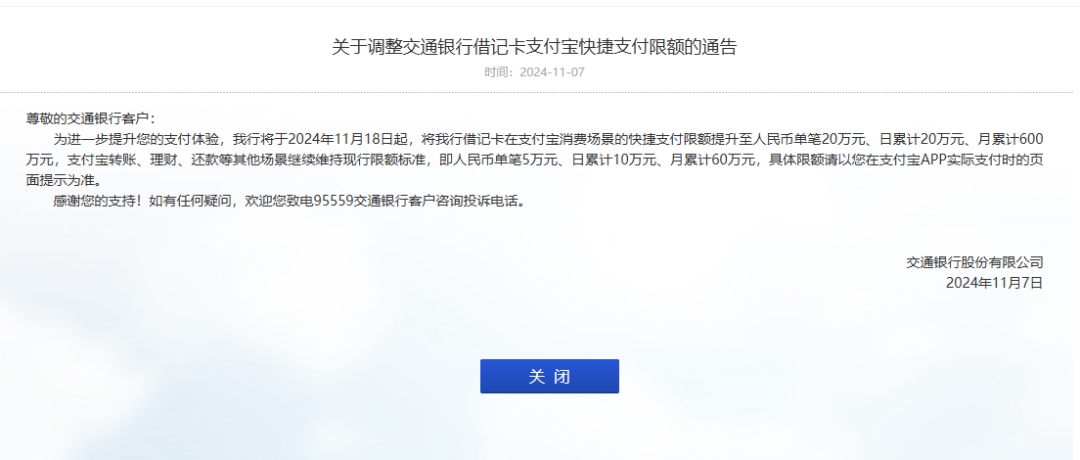

日前�����,交通銀行發(fā)布公告稱���,將于11月18日起����,將該行借記卡在支付寶消費(fèi)場(chǎng)景的快捷支付限額提升至單筆20萬(wàn)元、日累計(jì)20萬(wàn)元����、月累計(jì)600萬(wàn)元,支付寶轉(zhuǎn)賬�����、理財(cái)�����、還款等其他場(chǎng)景繼續(xù)維持現(xiàn)行限額標(biāo)準(zhǔn)�����,即單筆5萬(wàn)元��、日累計(jì)10萬(wàn)元����、月累計(jì)60萬(wàn)元。

記者梳理來看����,今年下半年以來����,已有多家銀行調(diào)整第三方平臺(tái)快捷支付交易限額����。業(yè)內(nèi)人士分析�����,該舉措旨在滿足用戶日益多樣化的支付需求���,促進(jìn)消費(fèi)��。同時(shí)�����,更高的支付限額也需要銀行加強(qiáng)相關(guān)方面風(fēng)險(xiǎn)管理��,以更好地進(jìn)行創(chuàng)新服務(wù)升級(jí)����。

快捷支付單筆限額不同程度提升

這一系列調(diào)整主要針對(duì)消費(fèi)場(chǎng)景,調(diào)整對(duì)象以支付寶及微信等第三方支付平臺(tái)的交易限額為主�,提額程度高達(dá)10萬(wàn)元。

據(jù)了解���,此前�����,交通銀行在支付寶消費(fèi)場(chǎng)景的快捷支付限額為單筆5萬(wàn)元��、單日10萬(wàn)元����、單月60萬(wàn)元�����,但可在交通銀行App內(nèi)申請(qǐng)將限額提高至單筆����、單日10萬(wàn)元。本次調(diào)整意味著交通銀行用戶使用支付寶進(jìn)行快捷支付的單筆限額提高了至少10萬(wàn)元���。

除交通銀行之外����,今年下半年以來,多家銀行發(fā)布公告稱�,調(diào)整第三方平臺(tái)的快捷支付交易限額。

9月30日�,招商銀行在官網(wǎng)發(fā)文稱,自10月10日起�����,將該行借記卡在支付寶消費(fèi)場(chǎng)景的快捷支付交易限額提升為單日20萬(wàn)元��、單筆20萬(wàn)元����。理財(cái)���、轉(zhuǎn)賬等場(chǎng)景交易限額繼續(xù)維持現(xiàn)行的單日5萬(wàn)元��、單筆5萬(wàn)元����。

7月18日��,郵儲(chǔ)銀行發(fā)布《關(guān)于調(diào)整中國(guó)郵政儲(chǔ)蓄銀行借記卡財(cái)付通快捷支付交易限額的通知》,決定自7月18日起�,財(cái)付通借記卡快捷支付交易限額調(diào)整至:?jiǎn)喂P4萬(wàn)元、單日8萬(wàn)元�、月累計(jì)60萬(wàn)元。其中��,理財(cái)場(chǎng)景借記卡快捷支付交易限額調(diào)整至:?jiǎn)喂P30萬(wàn)元�����、日累計(jì)30萬(wàn)元��、月累計(jì)60萬(wàn)元�。

去年10月,郵儲(chǔ)銀行還曾對(duì)其支付寶信用卡快捷支付交易限額做出調(diào)整��,將限額調(diào)整至單筆10萬(wàn)元���、單日10萬(wàn)元��、月累計(jì)20萬(wàn)元�。

記者查詢發(fā)現(xiàn)���,目前中國(guó)銀行��、工商銀行�、建設(shè)銀行借記卡支付寶快捷支付限額均為單筆5萬(wàn)元、日累計(jì)10萬(wàn)元����,而農(nóng)業(yè)銀行支付寶快捷支付消費(fèi)場(chǎng)景交易限額為單筆20萬(wàn)元、日累計(jì)20萬(wàn)元���、月累計(jì)100萬(wàn)元��。

提升支付體驗(yàn)���,便利大額消費(fèi)

對(duì)于部分銀行實(shí)施該舉措的原因����,專家認(rèn)為是出于適應(yīng)移動(dòng)支付發(fā)展現(xiàn)狀、激發(fā)消費(fèi)等方面的考慮�。

博通分析金融行業(yè)資深分析師王蓬博表示,銀行提升第三方平臺(tái)快捷支付交易限額��,一方面是為了適應(yīng)用戶使用習(xí)慣和移動(dòng)支付發(fā)展現(xiàn)狀;另一方面���,合規(guī)和風(fēng)控能力的提升也為提高額度奠定了基礎(chǔ)����。

“當(dāng)前用戶的支付需求日益多樣化,對(duì)支付便捷性和額度的要求不斷提高����。提高快捷支付限額可以減少用戶因額度限制而產(chǎn)生的支付受阻情況,讓用戶在進(jìn)行大額消費(fèi)或資金流轉(zhuǎn)時(shí)更加順暢�����,增強(qiáng)用戶對(duì)銀行和第三方支付平臺(tái)的滿意度和忠誠(chéng)度�����。”他說���。

提高支付限額還可以為用戶提供更大的消費(fèi)空間�����。素喜智研高級(jí)研究員蘇筱芮表示����,銀行實(shí)施該舉措,能夠借助類似“雙11”這樣的購(gòu)物節(jié)�,推動(dòng)大宗消費(fèi)業(yè)務(wù)向上發(fā)展,同時(shí)對(duì)拉新也能夠形成一定助力��,促使更多用戶考慮從第三方支付渠道使用該行卡片進(jìn)行消費(fèi)����。“預(yù)計(jì)會(huì)給用戶帶來更多消費(fèi)便利的同時(shí),帶動(dòng)銀行機(jī)構(gòu)在第三方支付渠道的更多大額消費(fèi)�����,從而促進(jìn)交易規(guī)模���、交易頻次等進(jìn)一步增長(zhǎng)�����。”

更高的支付限額,是否會(huì)給銀行的風(fēng)險(xiǎn)管理帶來挑戰(zhàn)?

王蓬博認(rèn)為�����,提額可能會(huì)導(dǎo)致資金在不同賬戶之間的轉(zhuǎn)移更加頻繁��,加快資金的流動(dòng)速度。建議銀行與第三方支付平臺(tái)應(yīng)該建立信息共享機(jī)制���,及時(shí)交流用戶的交易信息和風(fēng)險(xiǎn)情況����,共同制定風(fēng)險(xiǎn)防控策略��,加強(qiáng)對(duì)交易的監(jiān)管和管理�,確保用戶資金安全。銀行自身也應(yīng)該利用大數(shù)據(jù)分析��、人工智能等技術(shù)�����,對(duì)用戶的交易行為進(jìn)行實(shí)時(shí)監(jiān)測(cè)和分析�。

“后續(xù)暫未調(diào)整的銀行有可能會(huì)跟進(jìn)提額,銀行應(yīng)該對(duì)自身的風(fēng)險(xiǎn)管理體系進(jìn)行評(píng)估后�,充分了解用戶的支付需求和消費(fèi)習(xí)慣,包括用戶的日常消費(fèi)金額�����、大額消費(fèi)場(chǎng)景��、支付頻率等。根據(jù)用戶的需求和習(xí)慣��,制定合理的限額額度��,既能夠滿足用戶的支付需求���,又能確保資金安全����。”王蓬博說���。

除了提升限額之外�,助力促進(jìn)消費(fèi)方面��,蘇筱芮認(rèn)為��,銀行還可以切入民生重點(diǎn)場(chǎng)景及熱門場(chǎng)景����,例如以舊換新、綠色消費(fèi)等���,與政府消費(fèi)券活動(dòng)充分結(jié)合����,通過加大產(chǎn)品供給��、優(yōu)化服務(wù)模式����、改善用戶體驗(yàn)等方式加強(qiáng)與終端金融消費(fèi)者的鏈接。